Venimos escuchando hace varios años sobre el APOCALIPSIS DEL RETAIL como un gran titulo que se viene escribiendo en MAYUSCULAS y que esta crisis esta siendo muy acelerada con el «exponencial» crecimiento de digital commerce.

Mas de uno me ha escuchado en varias oportunidades decir que lo único que hace el eCommerce es poner en evidencia las ineficiencias de los retailers y profundizar esa CRISIS que hace muchos años evidenciando la cadena de valor del comercio minorista que pesar de sus evoluciones o intentos de respuestas no han logrado revertir pero también me han escuchado decir que el Digital Commerce es la brújula para que el retail tradicional encuentre el rumbo al éxito en su «Armageddon War» o que el online ayuda a solucionar los ineficiencias del offline

Básicamente los «ingredientes letales» de la crisis son: metros cuadrados + rentabilidad o P&L junto con la gran turbina que potencia esos ingredientes negativamente que son: la experiencia de compra y los nuevos canales/modelos disruptivos de venta. (les recomiendo leer este articulo How To Survive The ‘Retail Apocalypse’)

Pero para profundizar un poco sobre el tema y entender de que se esta hablando cuando hablamos de Retail Apocalypse veamos que nos dice WIKIPEDIA sobre su definición en mi «traducción ajustada» ya que no tenemos la misma en español:

El «Retail Apocalypse» se refiere al cierre de un gran número de tiendas minoristas estadounidenses a partir de 2016 y se espera que llegue a su punto máximo en 2018.(Lean este articulo para mas detalles: «A tsunami of store closings is about to hit the US — and it’s expected to eclipse the retail carnage of 2017». businessinsider.com)

Más de 4,000 tiendas físicas se ven afectadas a medida que los consumidores estadounidenses cambian sus hábitos de compra debido a diversos factores, incluido el aumento del comercio electrónico.

Grandes almacenes como J.C. Penney y Macy’s han anunciado cientos de cierres de tiendas, y marcas de ropa conocidas como J. Crew y Ralph Lauren no son rentables. De los 1.200 centros comerciales en los EE. UU., Se espera que el 50% se cierre en 2023.

El fenómeno apocalíptico minorista está relacionado con el un ajuste que vive clase media en su economia, en el que los consumidores experimentan una disminución en los ingresos, mientras que los costos aumentan para la educación, la atención médica y la vivienda. Bloomberg afirmó que la causa del apocalipsis minorista «no es tan simple como que Amazon.com Inc. tome una participación en el mercado o que los veintitantos gasten más en experiencias que en cosas. La causa principal es que muchas de estas cadenas antiguas están sobrecargadas de deudas, a menudo de adquisiciones apalancadas lideradas por firmas de capital privado». Forbes ha dicho que la cobertura de los medios es exagerada y que el sector simplemente está evolucionando. Los minoristas más productivos de los EE. UU. Durante el apocalipsis minorista son las marcas de «moda rápida» de bajo costo (por ejemplo, Zara y H & M) y las tiendas de dólares (por ejemplo, Dollar General y Family Dollar).

Historia: Desde al menos 2010, diversos factores económicos han resultado en el cierre de un gran número de minoristas estadounidenses, particularmente en la industria de tiendas departamentales. Sears Holdings, que tenía 3.555 tiendas Kmart y Sears en 2010, bajó a 1.503 a partir de 2016, con más cierres programados.

Kmart, que operó 2,171 tiendas en su punto máximo en 2000, un número que desde entonces ha disminuido a menos de 750 con nuevos cierres planeados.

El término «apocalipsis minorista» comenzó a tener un uso generalizado en 2017 luego de múltiples anuncios de muchos minoristas importantes de planes para suspender o reducir una gran cantidad de presencia minorista, incluyendo compañías como HH Gregg, Family Christian Stores y The Limited, todas las que cierran. por completo.

The Atlantic describe el fenómeno como «El gran apocalipsis minorista de 2017», informando nueve bancarrotas minoristas y varias compañías de indumentaria que han alcanzado nuevos mínimos, incluido el de Lululemon, Urban Outfitters, American Eagle. Credit Suisse, una importante compañía global de servicios financieros, predijo que el 25% de los centros comerciales de EE. UU. Que permanecen en 2017 podrían cerrar en 2022.

El principal factor citado en el cierre de tiendas minoristas en el apocalipsis minorista es el cambio en los hábitos de los consumidores hacia el comercio en línea. Se informó que las ventas de vacaciones para el comercio electrónico aumentaron un 11% para 2016 en comparación con 2015 por Adobe Digital Insights, y Slice Intelligence informó un aumento aún más generoso del 20%. Comparativamente, las tiendas físicas experimentaron un aumento general de solo 1.6%, y las tiendas departamentales físicas experimentaron una disminución de 4.8%.

Otro factor es un exceso de oferta de centros comerciales, ya que la tasa de crecimiento de los centros comerciales entre 1970 y 2015 fue más del doble de la tasa de crecimiento de la población. En 2004, Malcolm Gladwell escribió que la inversión en los centros comerciales se aceleró artificialmente cuando el Congreso de los EE. UU. Introdujo la depreciación acelerada en el código impositivo en 1954.

A pesar de la construcción de nuevos centros comerciales, las visitas a los centros comerciales disminuyeron en un 50% entre 2010-2013 y se registraron nuevas disminuciones en cada año sucesivo.

Un tercer factor importante reportado es el «renacimiento del restaurante», un cambio en los hábitos de consumo de los consumidores por su efectivo desechable a partir de compras de materiales, tales como vestimenta para salir a cenar y viajar.

Otro factor citado es la «muerte de la clase media estadounidense», que dio lugar a cierres a gran escala de minoristas como Macy’s y Sears, que tradicionalmente dependían del gasto de este segmento del mercado.

El último factor en el mal desempeño de las ventas físicas es una combinación de mala administración minorista junto con un ojo excesivamente crítico hacia los dividendos trimestrales: la falta de un control de inventario preciso crea mercadería con bajo rendimiento y falta de stock, lo que provoca una mala experiencia de compra para los clientes con el fin de optimizar los balances a corto plazo, el último de los cuales también influye en el deseo de dotar de personal a las tiendas minoristas con el fin de mantener altos los beneficios.

Ahora bien, ya teniendo en claro de que estamos hablando y porque estamos hablando de «Retail Apocalypse» veamos como nos impacta y cuales grandes cambios que veremos muy pronto en nuestro «ecosistema retail» con este magnifico articulo de Bloomberg «America’s ‘Retail Apocalypse’ Is Really Just Beginning» que les comparto con mi traducción a continuación:

El llamado apocalipsis minorista se ha arraigado tanto en los EE. UU. La respuesta de la industria a ese tipo de descripción apocalíptica ha incluido culpar a los medios por exagerar los problemas de algunas cadenas conocidas como prueba de una crisis sistémica. Hay algo de verdad en eso.

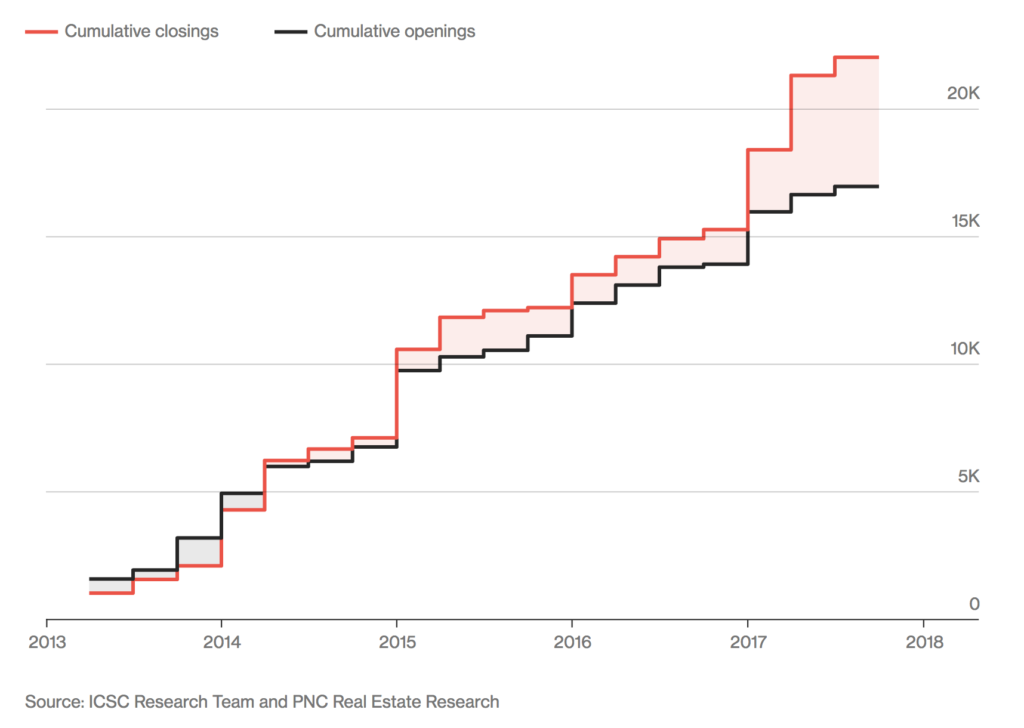

En los EE. UU., Los minoristas anunciaron más de 3,000 aperturas de tiendas en los primeros tres trimestres de este año.

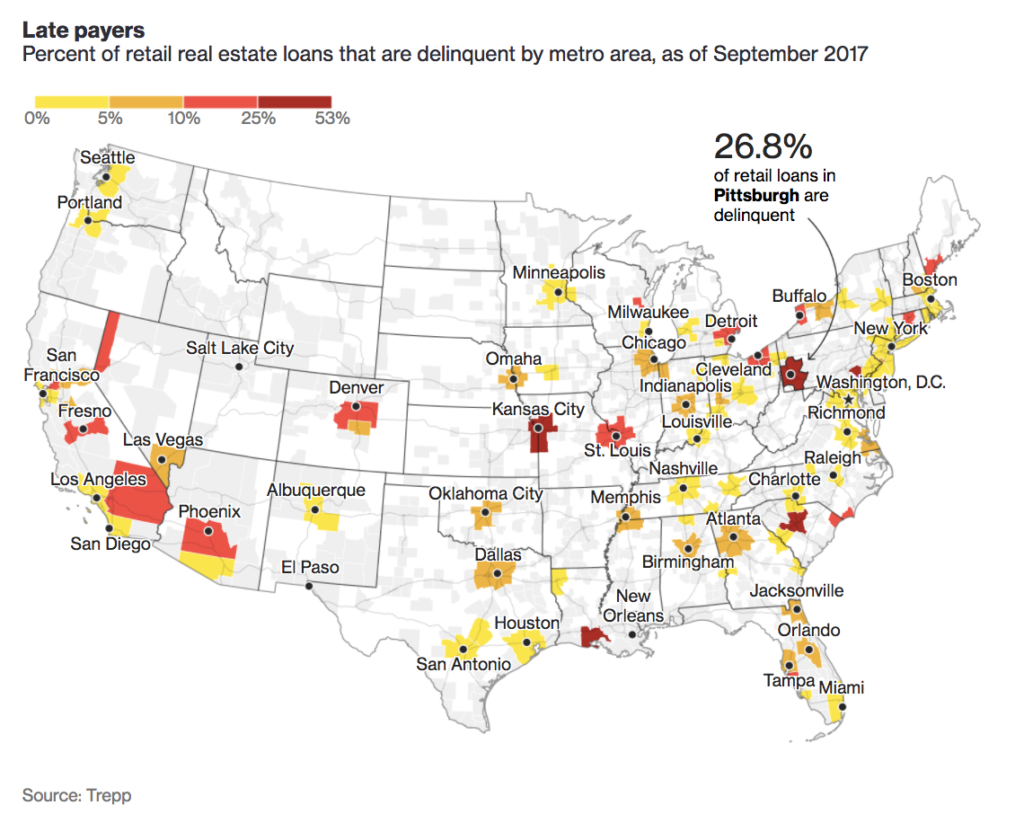

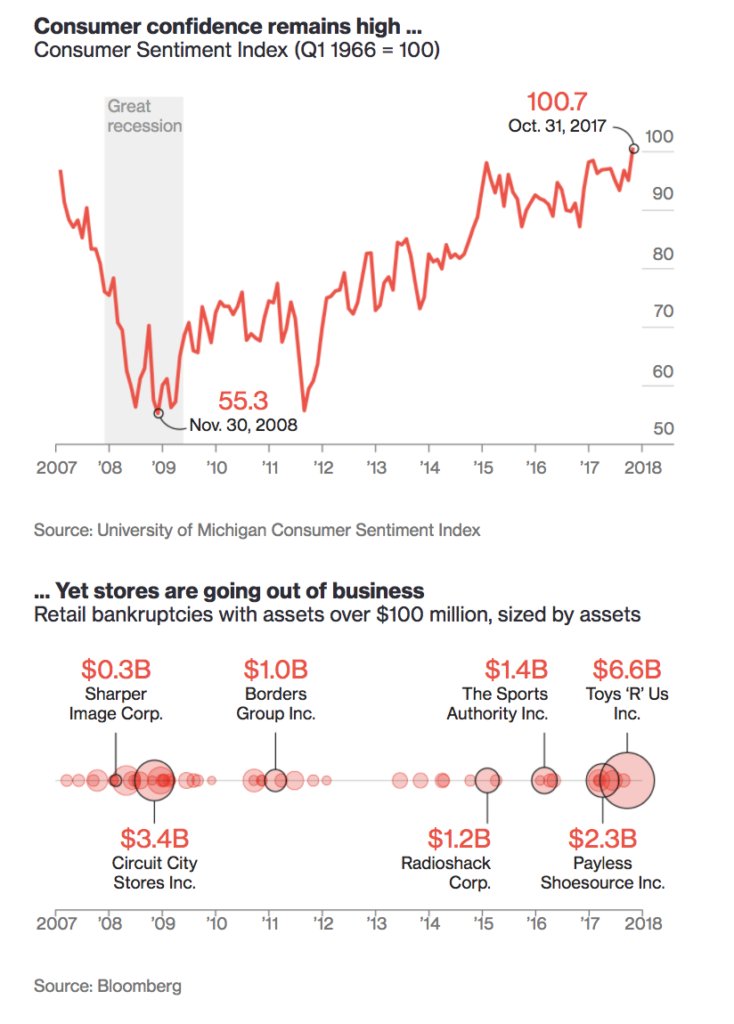

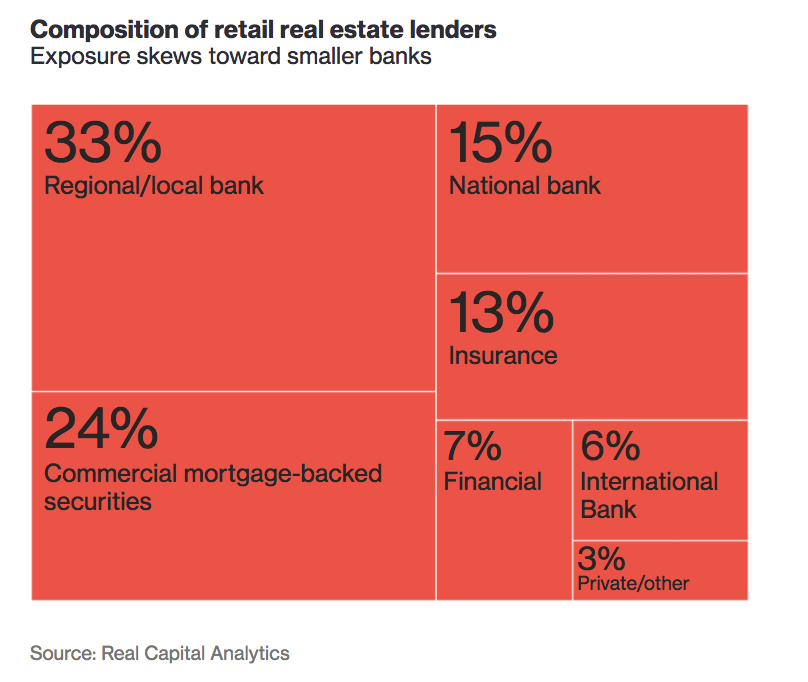

Pero las cadenas también dijeron que cerrarían 6.800. Y esto ocurre cuando la confianza del consumidor es altísima, el desempleo es históricamente bajo y la economía de EE. UU. Sigue creciendo. Esos son normalmente todos los ingredientes para un auge de la venta minorista, sin embargo, más cadenas se declaran en bancarrota y calificadas en apuros que durante la crisis financiera. Eso ha causado un aumento en el número de pagos de préstamos en mora por centros comerciales y centros comerciales.

La razón no es tan simple como que Amazon.com Inc. tome cuota de mercado o que los veintitantos gasten más en experiencias que en cosas. La causa principal es que muchas de estas cadenas de larga data están sobrecargadas de deudas, a menudo de adquisiciones apalancadas lideradas por firmas de capital privado.

Hay miles de millones en préstamos en los balances de minoristas con problemas, y mantener esa carga solo será más difícil, incluso para cadenas saludables. La deuda vencida, junto con los suburbios sobrealimentados de los Estados Unidos y las ganancias continuas de las compras en línea, tienen todas las características de un desastre.

Es probable que el derrame fluya a lo largo y ancho de la economía de los EE. UU. Habrá trabajadores de bajos ingresos desplazados, reducciones de las bases impositivas locales y pérdidas de los inversores en acciones, bonos y bienes inmuebles.

Si hoy se considera un apocalipsis minorista, entonces lo que viene a continuación podría ser realmente aterrador. Hasta este año, los minoristas que luchan han sido en gran medida capaces de evitar la bancarrota refinanciando para comprar más tiempo. Pero el mercado ha cambiado, y la opinión negativa sobre el minorista empuja a los inversores a reconsiderar su préstamo.

Toys «R» Us Inc. sirvió como una señal temprana de lo que podría estar por venir. Sorprendió a los inversionistas en septiembre al declararse en bancarrota, la tercera bancarrota minorista más grande en la historia de los EE. UU., Después de luchar para refinanciar solo $ 400 millones de su deuda de $ 5 mil millones. Y sus resultados fueron en general estables, con una mayor rentabilidad en medio de una pequeña caída en las ventas.

Hacer las cosas más difíciles es la cantidad explosiva de deuda arriesgada debida por el minorista que vence en los próximos cinco años. Varias compañías son como la cadena de joyas para adolescentes Claire’s Stores Inc., una adquisición apalancada de 2007 propiedad de la firma de capital privado Apollo Global Management LLC, que tiene $ 2 mil millones en préstamos que comienzan a madurar en 2019 y todavía tiene 1,600 tiendas en América del Norte.

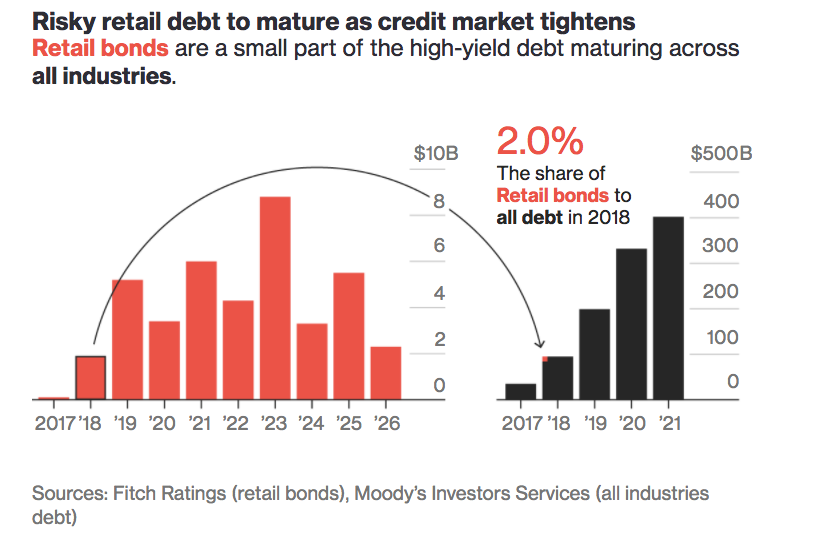

Apenas $ 100 millones de préstamos minoristas de alto rendimiento debieron madurar este año, pero eso aumentará a $ 1,900 millones en 2018, según Fitch Ratings Inc.

Y de 2019 a 2025, se disparará a un promedio anual de casi $ 5 mil millones. La cantidad de deuda minorista considerada arriesgada también está aumentando.

Durante el año pasado, los bonos de alto rendimiento en circulación subieron un 20 por ciento, a $ 35 mil millones, y los préstamos apalancados de la industria aumentaron un 15 por ciento, a $ 152 mil millones, según los datos de Bloomberg.

Peor aún, esto afectará a un récord de $ 1 billón en deuda de alto rendimiento para todas las industrias que vence en los próximos cinco años, según Moody’s. Es probable que el aumento en la demanda de refinanciamiento también se produzca justo cuando los mercados de crédito se ajustan y se vuelven mucho menos acomodaticios para los prestatarios en dificultades.

Muchos comercios minoristas han llevado a cabo un ajuste de cuentas porque las tasas de interés han sido históricamente bajas de todo el dinero que la Reserva Federal ha inyectado a la economía desde la crisis financiera.

Muchos comercios minoristas han llevado a cabo un ajuste de cuentas porque las tasas de interés han sido históricamente bajas de todo el dinero que la Reserva Federal ha inyectado a la economía desde la crisis financiera.

Eso hace que la inversión en deuda más riesgosa y el mayor rendimiento que aporta sea más atractiva. Pero con la Fed subiendo las tasas, esa demanda se suavizará. Eso puede dejar a muchas cadenas luchando por refinanciar, especialmente con el aumento de la tendencia bajista en el comercio minorista.

Un testimonio de esa negatividad en la venta minorista se produjo a principios de este año, cuando la familia fundadora de Nordstrom Inc. intentó privatizar la cadena de tiendas departamentales. Eventualmente se rindieron porque los prestamistas pedían un interés del 13 por ciento, casi el doble de la tasa típica para los minoristas.

Las tarjetas de crédito de la tienda plantean preocupaciones adicionales. Synchrony Financial, el mayor emisor de tarjetas de marca privada, ya ha tenido que aumentar las reservas para ayudar a cubrir las pérdidas crediticias este año. Y Citigroup Inc., el mayor emisor de tarjetas del mundo, dijo que las tasas de cobro en su cartera minorista están disminuyendo.

Una razón que se ha citado es que los compradores están más dispuestos a dejar de devolver una tarjeta de una cadena si la tienda a la que acudieron ha cerrado. El efecto dominó también podría ser un golpe directo para la industria que es el mayor empleador de estadounidenses en el extremo inferior de la escala de ingresos.

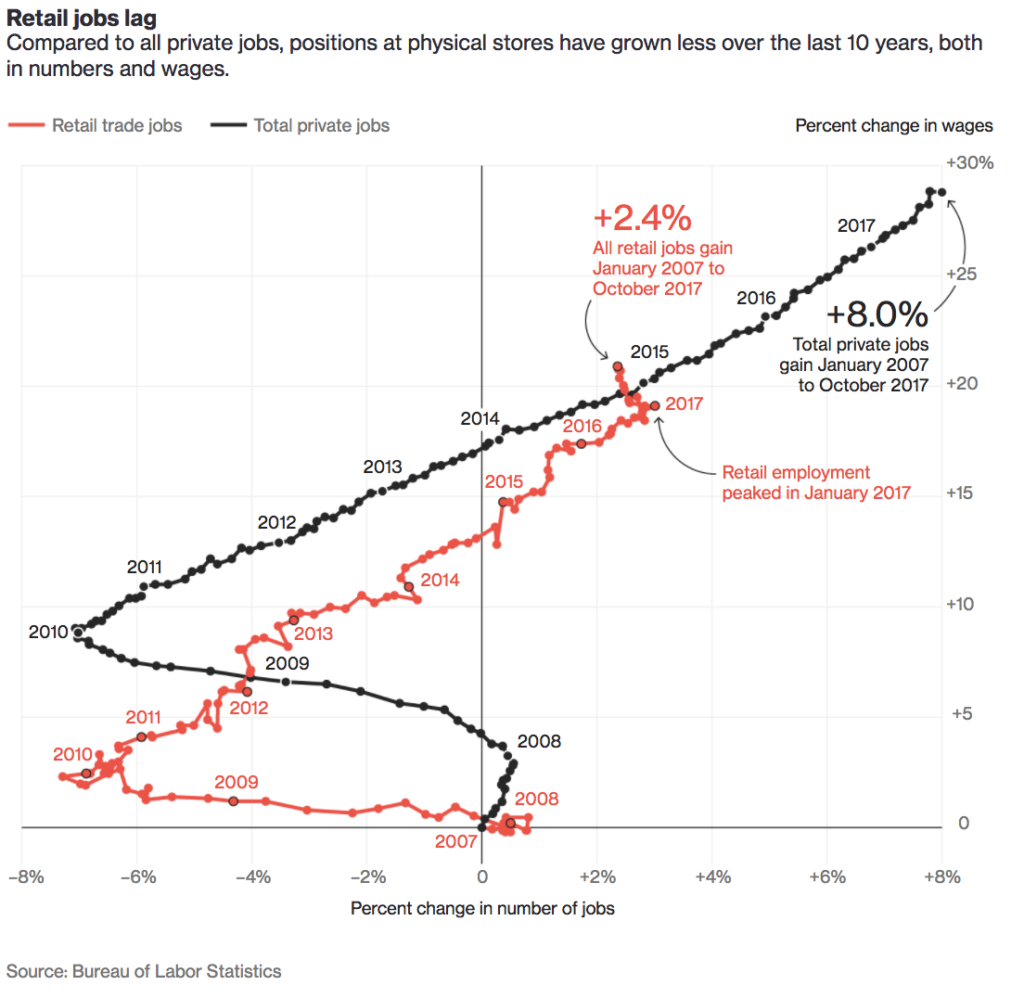

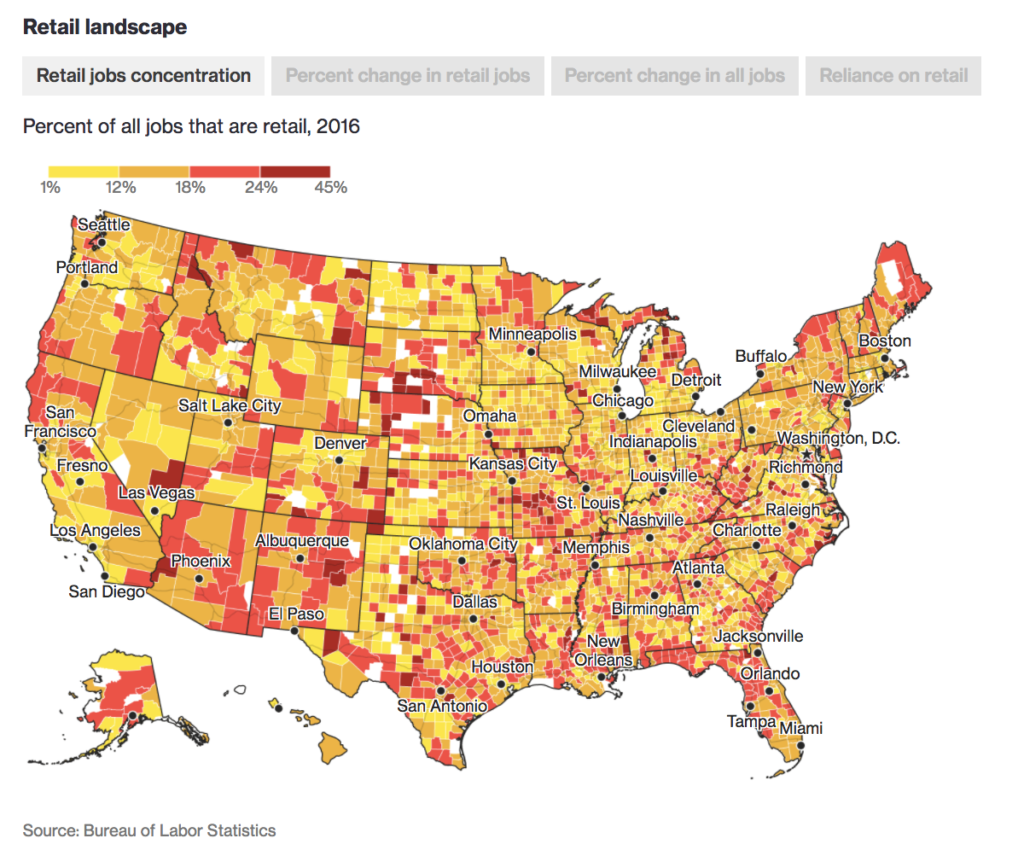

Las estadísticas más recientes del gobierno muestran que los vendedores y cajeros de la industria suman 8 millones. Durante el apogeo de la crisis financiera, los trabajadores de la tienda sintieron la peor parte del dolor cuando desaparecieron 1,2 millones de empleos, o uno de cada siete puestos perdidos entre 2008 y 2009, según el Departamento de Trabajo.

Desde la crisis, el empleo ha ido en aumento, incluso en la industria minorista, pero esa correlación terminó cuando los empleos en las tiendas se hundieron en 101,000 este año.

La caída coincide con una rápida aceleración en el cierre de tiendas a medida que aumentan las bancarrotas y muchos de los minoristas más grandes del país, incluidos Wal-Mart Stores Inc. y Target Corp., han decidido que tienen demasiado espacio. Incluso antes del auge del comercio electrónico, los EE. UU. se consideraban demasiado almacenados, el resultado de que los inversores invirtieron dinero en bienes raíces comerciales décadas antes a medida que los suburbios crecían. Todos esos edificios debían llenarse con tiendas, y esa demanda llamó la atención del capital de riesgo.

El resultado fue el nacimiento de la gran era de tiendas masivas en casi todas las categorías, desde proveedores de oficina como Staples Inc. hasta minoristas de mascotas como PetSmart Inc. y Petco Animal Supplies, Inc.

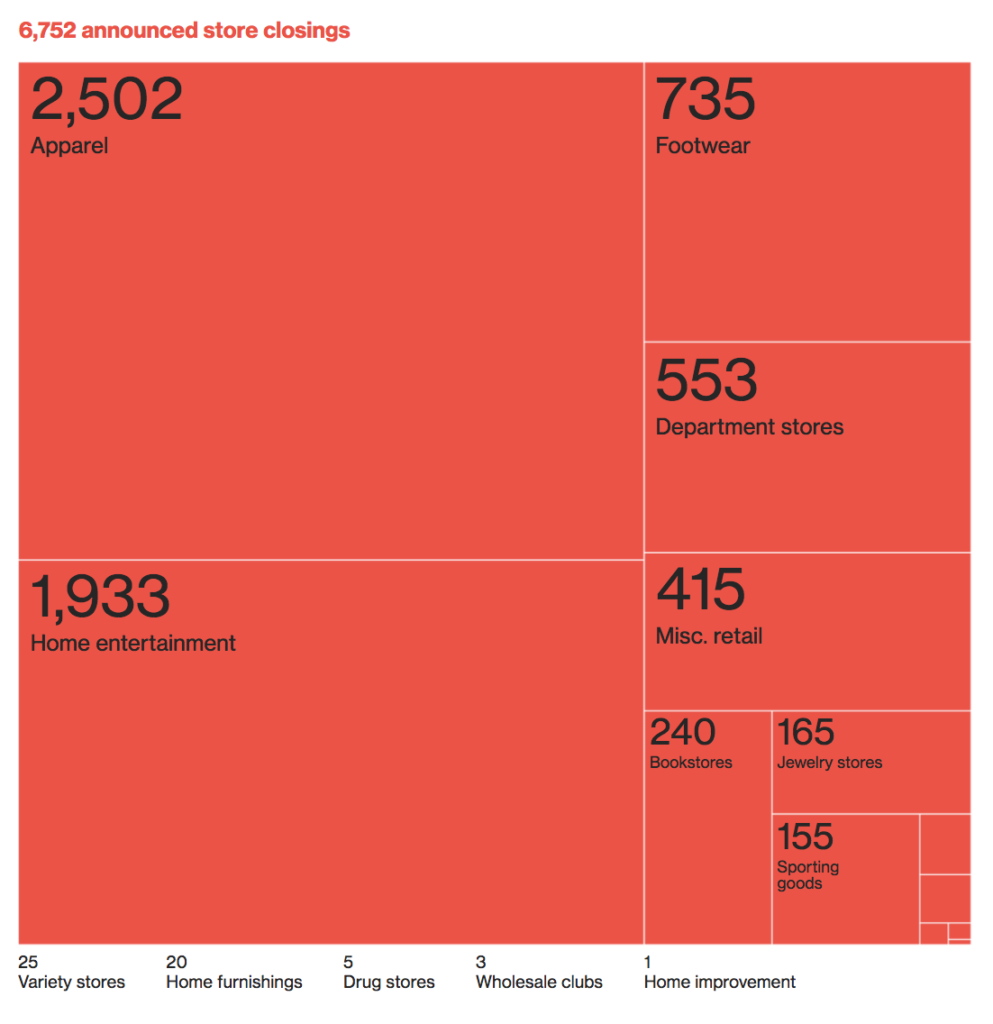

Ahora que el boom finalmente está estallando. Hasta el tercer trimestre de este año, se programaron 6.752 cierres de tiendas en los Estados Unidos, excluyendo tiendas de abarrotes y restaurantes, según el Consejo Internacional de Centros Comerciales.

Eso es más del doble del total de 2016 y está cerca de superar el máximo histórico de 6.900 en 2008, durante las profundidades de la crisis financiera. Las cadenas de indumentaria se han llevado el mayor éxito, con 2.500 ubicaciones cerradas. Los grandes almacenes también fueron impactados, con Macy’s Inc., Sears Holdings Corp. y J.C. Penney Co. reduciendo su tamaño.

En total, cerca de 550 grandes almacenes cerraron, lo que equivale a 43 millones de pies cuadrados, o aproximadamente la mitad del total.

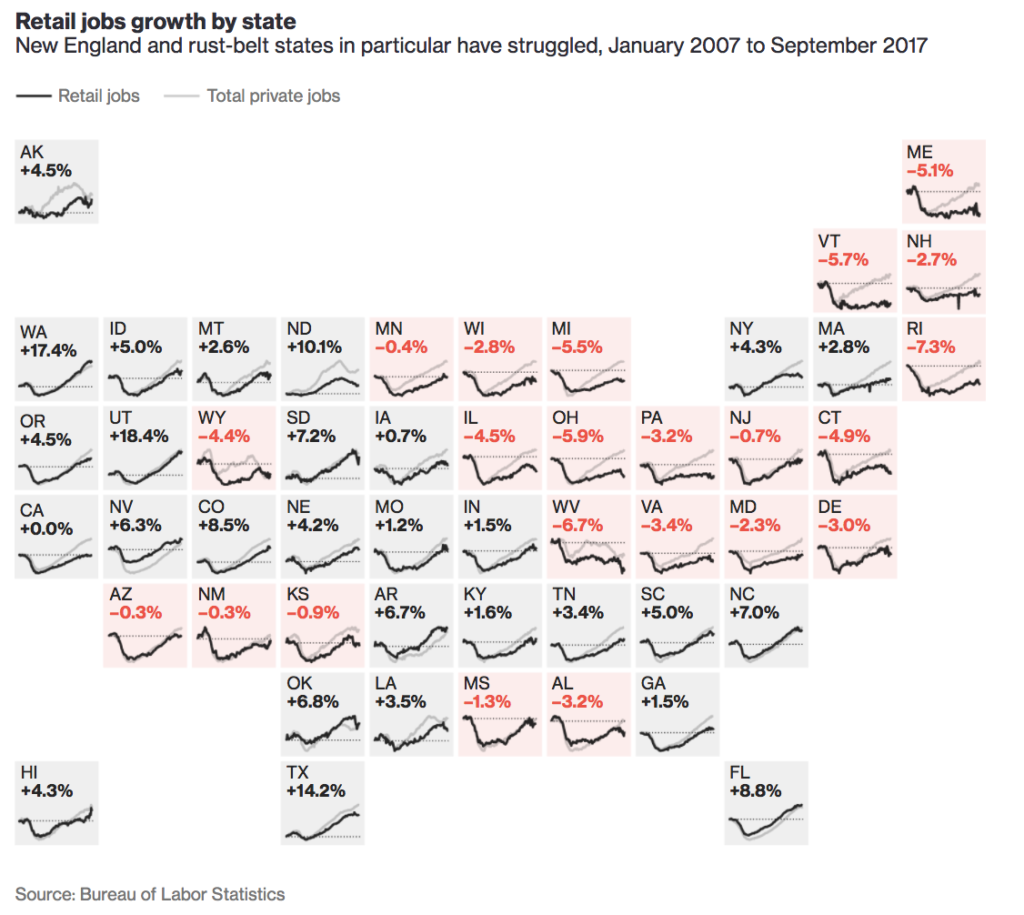

Estados como Ohio, Virginia Occidental, Michigan e Illinois han sido los más afectados, con una disminución en el empleo minorista durante la última década, y ahora es probable que esos males se extiendan. Muchos estados, como Nevada, Florida y Arkansas, han dependido demasiado de la venta minorista para el crecimiento laboral, por lo que podrían sentir más dolor a medida que se profundiza la sequía. En Washington desde 2007, los empleos minoristas han crecido 3 puntos porcentuales más rápido que el crecimiento general del empleo.

La exposición a trabajos minoristas de gama baja varía según el estado. Alabama, Louisiana, New Hampshire, Mississippi y Carolina del Sur tienen la mayor concentración de cajeros, que tienen un salario promedio de $ 21,500 al año. Y a nivel regional, Washington Parish, al norte de Nueva Orleans, tiene un porcentaje más alto que en cualquier parte del país, el doble del promedio nacional. Florida depende de los vendedores minoristas más que cualquier otro estado. En el condado de Sumter, al oeste de Orlando, los trabajos de venta minorista casi se duplicaron en la última década.

El camino a la clase media en el comercio minorista a menudo se convierte en supervisor. Hay 1,2 millones de ellos, y su salario anual promedio es más del doble que el de un cajero en $ 44,000.

En esa categoría, muchos de los mismos estados tienen más en juego, con Alabama, Virginia Occidental, Carolina del Sur y Montana que contienen la proporción más alta de estos trabajadores.

Una respuesta a la pérdida de trabajos minoristas en tiendas es notar que la industria está agregando posiciones en centros de distribución para reforzar sus operaciones en línea. Si bien es cierto, muchos trabajadores minoristas desplazados no viven cerca de un centro de Distribución CD. La contratación también se inclina más hacia los hombres, ya que representan dos tercios de la fuerza laboral, y los empleados de las tiendas minoristas son 60 por ciento mujeres.

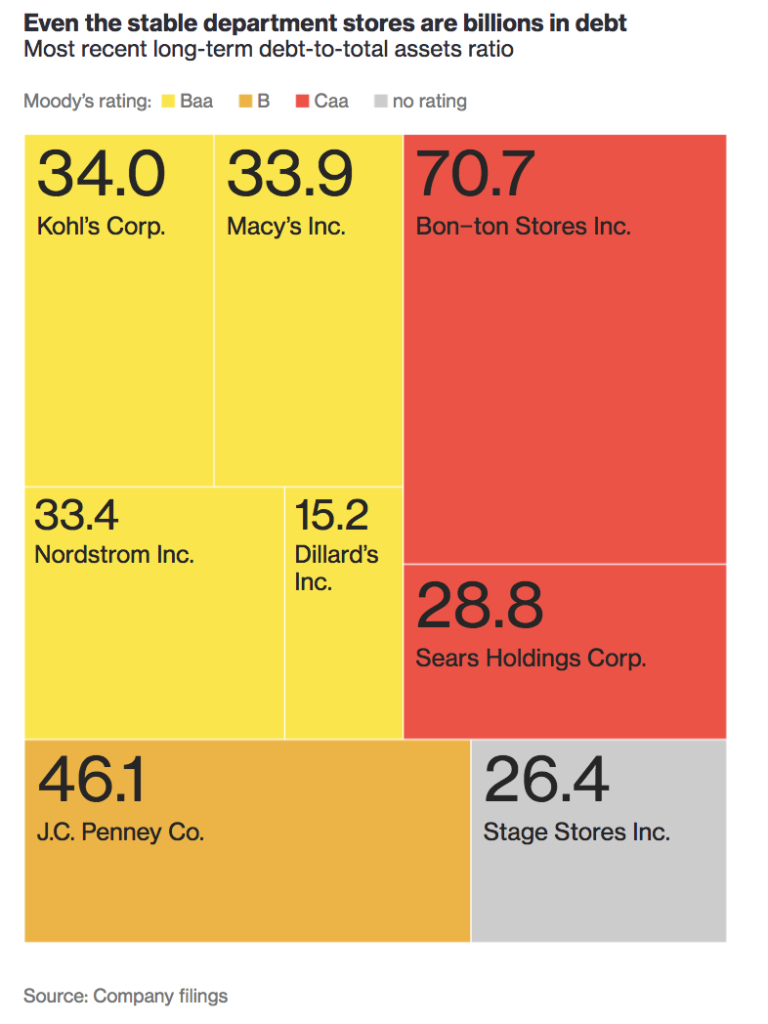

La próxima ola de vencimientos de deuda minorista riesgosa no tiene en cuenta que las compañías actualmente consideradas estables por las agencias de calificación también tienen un montón de préstamos.

Solo entre las ocho tiendas departamentales que cotizan en bolsa, hay alrededor de $ 24 mil millones en deuda, y solo dos de ellas, Sears Holdings Corp. y Bon-Ton Stores Inc., están calificadas por Moody’s.

y este fantástico articulo de Bloomberg cierra con estas declaraciones: «Se ha echado una nube sobre el comercio minorista», dijo Charlie O’Shea, analista minorista de Moody’s. «Se acerca el día de la verdad».

Ahora bien, sumemos a toda esta realidad lo que he bautizado en varios post como el ARMAGEDDON WAR y tenemos un condimento super explosivo que realmente dará mucho que hablar en los próximos años y definitivamente nos dejara como resultado un nueva cadena de valor hacia el consumidor final.

Para aquellos que quieran profundizar, les recomiendo la lectura del primer post de la saga RETAIL ARMAGEDDON WAR comenzando por:

y siguiendo por la primera parte de este “versículo”:

- Amazon Pantry => Como son las nuevas armas y estrategias de la Armageddon Retail War

- Amazon Prime => Como son las nuevas armas y estrategias de la Armageddon Retail War

También les recomiendo esta plenaria en la cual estuvimos profundizando en el tema con Ricardo Alonso Romero, CEO Latam Falabella.com

ARMAGEDDON CHALLENGE & RETAIL APOCALYPSE: COMO ES Y SERÁ EL NUEVO ECOSISTEMA DEL COMERCIO MINORISTA GLOBAL Y SU IMPACTO EN LA REGION – KEYNOTE ECOMMERCE

Cuales son los desafíos que deben superar las empresas de consumo masivo para adaptarse a los nuevos escenarios que genera el desembarco de Amazon.com en América Latina y sus modelos disruptivos de cadena de valor centrado en el consumidor. + detalles en http://www.ecommerceday.org.ar/2017/programa/

y aquí tienen la plenaria completa a partir del minuto 58

y estos muy buen artículos que les permitirá profundizar sobre este fantástico efecto del Retail Apocalypse:

- The Great Retail Apocalypse

- Big, bold … and broken: is the US shopping mall in a fatal decline?

- Retail Apocalypse? The Sky Isn’t Falling — The Sector Is Just Evolving

- The US middle class is disappearing, which makes dollar stores very happy

- It’s A Retail Apocalypse: Sears, Macy’s And The Limited Are All Closing Stores

- RETAIL APOCALYPSE: 3,500 stores or more to close this year

- What in the World Is Causing the Retail Meltdown of 2017?

- Gymboree files bankruptcy, closing up to 450 stores

- Retail apocalypse? Online competition drives store closings

- 2016 Holiday Ecommerce Wrap-up

- America’s vast swaths of retail space have become a burden in the age of e-commerce

- Why the Death of Malls Is About More Than Shopping

- Amazon’s and Walmart’s latest moves confirm the death of the middle class as we know it

- Walmart’s Out Of Stock Problem: Only Half The Story?

- The Walmart Out-of-Stock Problem: Lessons Learned

Despues de esta interesantísima lectura, ustedes que opinan?? dejen sus comentarios, sus sugerencias de lectura o contenidos con los cuales podamos «bucear» un poco más y seguir construyendo colaborativamente conocimiento :-))